《电子元件与材料》

今天要聊的是$三环集团(SZ)$,一家处于广东潮州的公司,可能地理位置原因,调研的不多,信息或多或少存在不对称,以下内容也是从公开资料获取整理,各位可以评论区补充公司讯息和你对他的理解。

好了,,大家时间都挺紧的,直接进入主题 。

一、公司业务及行业概况:

广东潮州三环集团创建于 1970 年,最初从事陶瓷基体及固定电阻器的制造和销售,目前拓展至 MLCC、陶瓷封装基座(PKG)、陶瓷基片、光纤陶瓷插芯、陶瓷外观件、燃料电池隔膜板等产品,从事先进陶瓷行业 50 年。是全国领先的电子元件、先进材料研发和生产商,被评为国家高新技术企业、国家企业技术中心、中国制造业单项冠军示范企业,连续多年名列中国电子元件百强前十名。

董事长起初是国营潮州市无线电瓷件厂普通员工,后一路当车间主任、厂长、总经理。1999年三环进行改制去国有化,通过“MBO”方式公转私(2001年转任市政协副主席,2007年去职,个人出资6000多万入股“三江投资”,目前三环集团实控人,持股59.21%。

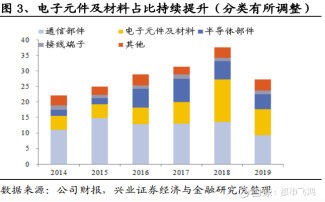

主营业务: 根据19 年财报,通信部件业务(光纤陶瓷插芯和陶瓷外观件)占比 34%,电子元件及材料业务(MLCC、陶瓷基片等)占比 31%,半导体部件业务(陶瓷封 装基座为主)占比 18%。产品结构丰富,其中电子元件及材料占比不断提升。近几年业务占比趋势如下图:

公司2017-20H1营收:31.3、37.5、27.26、21.06亿元;

净利润:10.83、13.19、8.71、5.56亿元;

毛利率对应48.6%、54.2%、49.06%、48.07%;

净利率:34.69%、35.3%、32.06%、33.78%。

行业概况:

公司所从事的行业为先进陶瓷行业,市场规模大约 1000 亿美金左右,全球处于领先地位的主要有日本、美国和欧盟国家,中国占比不足10%。

产业链:

行业特点:

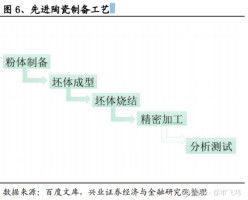

先进陶瓷的制造壁垒非常高,主要四个环节:粉体制备、成型、烧结、精密加工,这其中添加剂配方、烧结温度控制等需要掌握的 Know-how 众多,

陶瓷粉体的配置直接决定了电子陶瓷产品的性能,高纯度超细的高端粉体制造技术主要掌握在日本、美国等少数发达国家手中,是先进陶瓷的核心壁垒。

此外,成型、烧结 等专用设备也很难购买,主要是日美等很多厂商将先进电子陶瓷的关键生产工艺和专用设备视为商业机密,并没有对外申请专利,关键专用设备也无法从外面购买,只能依赖自主研发

公司掌握了原材料端粉体 制备和材料配方、工艺端流延和共烧等核心技术,以及关键设备基本自制,护城河比较宽。

竞争对手(行业格局):日本村田、台湾国巨,国内风华高科

主要客户:美国安费诺、法国RADiALLy、日本松下、美的、格力等

观点:公司盈利能力非常强,从事的先进陶瓷行业具备国产替代属性,壁垒较高,潜在竞争对手几乎没有,未来成长空间大。

需求分析:

根据公司三大类业务逐一分析

1)MLCC:2021年全球约100亿美金市场规模,下游80%需求来自手机、电脑、汽车家电等, 未来主要增量来自两大因素驱动:第一是5G消费电子对MLCC需求是4G约2倍;第二是纯电动汽车用高容 MLCC 需求显著提升,一辆纯电动车是传统燃油车MLCC需求的5倍。

行业基本被日韩垄断,日本村田是全球第一大 MLCC 供应商,全球市场占有率一直保持在25%左右,高端产品市占40%以上;韩国三星电机和台湾国巨约30%;2017年日本公司撤出常规型 MLCC 产品造成产品涨价,国巨明显受益,从营收能明显看出MLCC周期性。

截止2020年三季度,元器件行业的库存去化接近完成,行业有望重新进入景气周期。公司2019 年底MLCC 产能约 40 亿颗/月,2020预计有一倍以上的增长,并且产品确定性升级,公司逐步从家电进入中高端的通信、安防领域,预计明年有望进入手机、汽车等高端市场;短期看MLCC价格具备弹性,中长期国产替代空间广阔。

2)传统业务通信部件,主要是光纤陶瓷插芯和手机陶瓷外观件:

其中基站和数据中心是光纤陶瓷插芯的主要应用领域,公司市占率超过 70%;这一块公司前几年打价格战挤掉对手,但毛利率仍保持50%左右,2018年价格基本稳定,2019 年由于需求小幅回落继续负增长,但20年上半年此项业务已经同比正增长,

上一篇:A股明日风口:上海围绕元器件等领域培育创新型头

下一篇:没有了